11月3日晚间23时左右,加密货币市场再现“跳水”行情,比特币、以太坊及多个主要山寨币均出现短时快速下跌。比特币短时跌破106,000美元,24小时跌超4%;以太坊短时跌破3,600美元,24小时跌超7%。过去24小时,全网爆仓12.85亿美元,其中多单爆仓11.61亿美元,空单爆仓1.24亿美元。

进入11月以来,市场预期的反弹行情迟迟未到,反而持续下行,再度出现“跳水”走势,究竟是哪些因素促使市场恐慌情绪不断加剧,此轮牛市是否进入了末期?市场要见底了吗?

一、加密货币晚间至凌晨再度“跳水”

昨日晚间23时左右,加密货币市场再现“跳水”行情,比特币、以太坊及多个主要山寨币均出现短时快速下跌。凌晨后加密市场略有反弹,但上攻乏力再度下行。比特币跌破106,000美元,短时触及105,306.56美元,24小时跌幅超过4%,1小时内的振幅达到2.44%;以太坊跌破3,600美元,短时触及3,558.82美元,24小时跌幅超过7%,1小时内的振幅达到4.21%。BNB、SOL、LTC等主流币种也出现短时大幅下跌。数据显示,今日恐慌与贪婪指数降至21,等级由恐慌转为极度恐慌。

Coinglass数据显示,过去24小时,全网爆仓12.85亿美元,其中多单爆仓11.61亿美元,空单爆仓1.24亿美元。比特币爆仓3.26亿美元,以太坊爆仓3.35亿美元,Solana爆仓1.55亿美元。

此次加密货币的短时“跳水”,给近期恐慌不断加剧的市场又蒙上了一层阴影。

二、DeFi协议Balancer遭受攻击,诱发市场恐慌

昨日下午,DeFi协议Balancer被爆遭受攻击,协议金库地址被转移包括WETH、Staked ETH及wstETH在内的大量资产。据Lookonchain监测,Balancer协议遭受攻击的损失金额已达到1.166亿美元。Balancer官方发文表示,Balancer V2可组合稳定池(Composable Stable Pools)遭遇了一次攻击。由于这些资金池已经在链上运行多年,其中许多已超出可暂停的时间窗口。目前所有仍可暂停的资金池都已被暂停,并处于恢复模式。其他Balancer资金池未受影响。此次问题仅限于V2可组合稳定池,不影响Balancer V3或其他类型的资金池。工程和安全团队正在优先进行调查。Balancer官方还表示,愿意支付被盗资产的20%作为白帽奖励以追回资产,48小时内有效。

此外,GoPlus在社交媒体发文表示,所有Fork Balancer的DeFi项目都受到此漏洞影响,已有多个协议被攻击。建议投资者在Defillama网站查询Balancer分叉协议列表,立即停止与之交互,及时提取资产自保。Flashbots战略总监、Lido战略顾问Hasu表示,Balancerv2于2021年上线,自此成为最受关注和频繁被分叉的智能合约之一。这非常令人担忧。每次上线时间如此久的合约被攻击时,都会(理所当然地)让DeFi的采用进程倒退6到12个月。

作为上线多年的主要DeFi协议,Balancer遭受攻击带来的负面影响十分广泛,再度引发人们对DeFi协议安全性的质疑。这一事件或许也诱发了市场的恐慌情绪,刺激了加密市场的短时快速下跌。

三、ETF资金持续流出,机构投资者暂时撤离

Farside Investors数据显示,上周美国比特币现货ETF净流出 7.99 亿美元,上周以太坊现货ETF连续三天出现净流出,共计流出3.63亿美元。此外,Lookonchain监测,昨日10只比特币ETF净流出1,987枚BTC(价值2.1365亿美元),9只以太坊ETF净流出21,022枚ETH(价值7,820万美元)。CryptoQuant发文表示,比特币的复苏缺乏 ETF 和 Michael Saylor 策略带来的持续资金流入,而这些才是主要的需求驱动因素。此外,Matrixport分析称,以太坊ETF再次表现平淡,Bitmine实际上是唯一持续买入的机构。9月和10月流入骤降至仅3亿美元和6亿美元,并且之后几乎没有延续。

ETF资金持续出现净流出,一定程度上反映了机构投资者资金暂时性的撤离,使加密市场短暂失去了本轮牛市上涨的主要驱动因素之一。

四、巨鲸投资者被强平清算,加剧市场波动性

巨鲸投资者此前的大额多单被强制平仓清算。 Lookonchain监测,“100%胜率巨鲸”连胜现已终结,以亏损的方式平掉了所有比特币多单,同时仍在持续减仓ETH和SOL的多头仓位。他的总盈亏从+3,300万美元变为–1,760万美元。随后,“100%胜率巨鲸”又回归做多,向 Hyperliquid 存入 2,000 万美元 USDC。他通过两笔大额市价单立即建立了多头仓位:150枚比特币(约1,580万美元)和5,000枚以太坊(约1,790万美元)。

Onchain Lens 监测,“麻吉大哥”黄立成的以太坊25倍杠杆多头头寸被完全清算,使其总亏损达到 1500 万美元。链上分析师@ai_9684xtpa也显示,黄立成目前其账户仅剩16,771.24美元。自10月以来,其共向Hyperliquid补充了172.7万枚USDC,基本亏损殆尽,在Hyperliquid账户的累计亏损已达1,333万美元。

巨鲸投资者此前的大额做多合约在下跌过程中被强平清算,以及快速回归再度做多,这种频繁的杠杆合约交易,加剧了加密市场的短时波动性。

五、美联储降息等宏观因素不确定性加大

随着美联储10月降息的尘埃落定,市场把目光又聚焦在12月的降息预期。但此前美联储主席鲍威尔意外的“鹰派”表态以及美联储FOMC声明体现的内部分歧,使市场对美联储12月降息的预期不断减弱。CME“美联储观察”数据显示:美联储12月降息25个基点的概率为67.3%,维持利率不变的概率为32.7%。美联储到明年1月累计降息25个基点的概率为55.8%,维持利率不变的概率为21.8%,累计降息50个基点的概率为22.3%。

美联储多位理事也对12月是否降息意见各异。库克表示,12月有可能降息,但将取决于后续新出炉的信息。米兰表示,目前的货币政策仍过于紧缩,并增加了经济下行的风险。博斯蒂克表示,12月降息并非既定事项。尽管市场对年底降息抱有强烈预期,但鲍威尔明确表示12月降息并非板上钉钉是明智之举。

此外,美国政府“停摆”危机持续,对宏观经济的负面影响依然存在。高盛经济学家Alec Phillips 警告称,美国政府停摆可能会造成有史以来最大的经济影响,持续时间可能比 2018-19 年的 35 天停摆更长,并且会影响更多机构。为期六周的停摆可能会使第四季度经济增长率下降 1.15 个百分点,预计要到 2026 年初才能反弹。美国财长贝森特也表示,美国政府停摆已开始影响美国经济。

市场对美联储12月降息预期的减弱,以及美国政府“停摆”危机持续,加大了宏观经济的不确定性,对加密市场也有所影响。

即使对政府而言,支付方式也只有两种:动用储蓄或举债。对政府来说,储蓄相当于税收。税收不太受欢迎,但支出却很受欢迎。因此,在向平民和权贵分发好处时,政客们更倾向于发行债务。政客们总是喜欢向未来借钱以赢得当下连任,因为当账单到期时,他们早已不在其位。

如果所有政府,由于其官员的激励使然,都天生倾向于发行债务而非增加税收来分发好处,那么接下来的问题是:政府债务买家如何为这些购买提供资金?他们是动用储蓄/权益,还是通过借钱来融资购买?

就“美国治世”而言,回答这些问题对我展望未来的美元货币创造至关重要。如果美国国债的边际买家是通过融资来购买,那么我们可以观察是谁在借钱给他们。一旦我们知道了债务买家的身份,我们就可以确定他们是无中生有地创造货币,还是使用自己的权益来放贷。如果在回答了所有问题后,我们发现某个国债买家是通过创造货币来放贷的,那么我们就可以进行以下逻辑跳跃:

政府发行债务会增加货币供应量。

如果这个说法成立,那么我们就可以估算该买家所能提供的最大信贷额度(假设存在一个上限)。

这些问题之所以重要,是因为我将论证:如果政府借贷按照“太大而不能倒”银行、美国财政部和国会预算办公室预测的那样持续下去,那么美联储的资产负债表也将随之增长。如果美联储的资产负债表增长,这对美元流动性是积极的,并最终会推高比特币和其他加密货币的价格。

让我们逐步分析这些问题,评估这个逻辑谜题。

问答时间

问题一:美国总统特朗普会通过增税来弥补赤字吗?

回答:不会。他和共和党最近刚刚延长了2017年的减税政策。

问题二:财政部是否正在通过借钱来弥补联邦赤字,并且未来会继续这样做?

回答:是的。

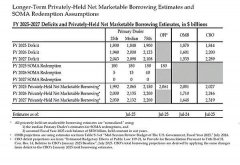

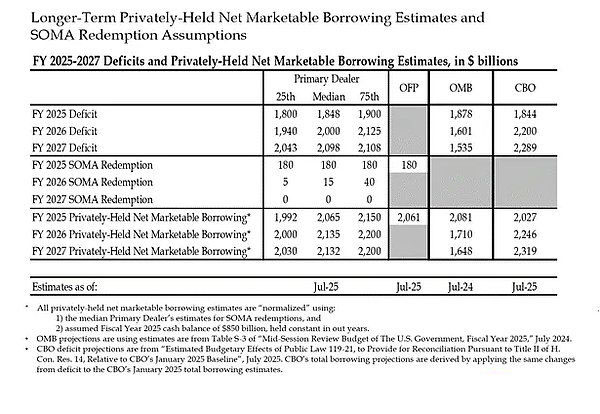

以上是来自“太大而不能倒”银行以及一些美国政府机构的估算。如你所见,预计赤字约为2万亿美元,并通过发行约2万亿美元的债务来弥补。

鉴于前两个问题的答案都是肯定的,那么:

年度联邦赤字 = 年度财政部债务发行量

让我们逐步分析国债的主要买家以及他们如何为自己的购买融资。

国债买家

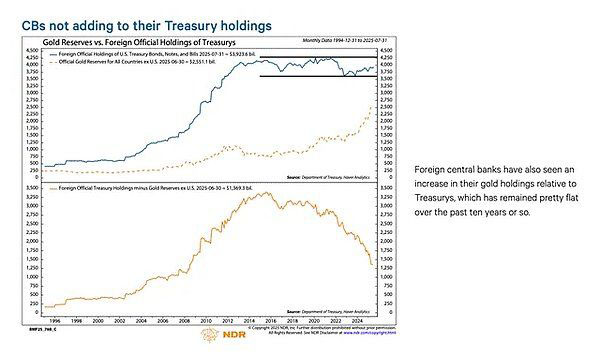

外国央行

如果“美国治世”连俄罗斯(一个核大国和世界上最大的商品出口国)的钱都敢没收,那么没有任何一个美国国债的外国持有者是安全的。意识到被征用的风险后,外国央行的储备管理者宁愿购买黄金也不愿购买美国国债。因此,自2022年2月俄罗斯入侵乌克兰后,黄金才开始真正飙升。

美国私营部门

根据美国劳工统计局的数据,2024年的个人储蓄率为4.6%。同年,美国联邦赤字占GDP的6%。鉴于赤字规模大于储蓄率,私营部门不可能是国债的边际买家。

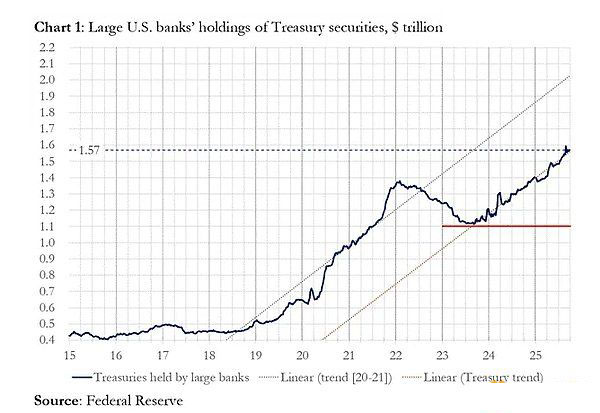

商业银行

美国四大商业银行(注:摩根大通、美国银行、花旗集团、富国银行)是否在大量购买国债?没有。

如图所示,在2025财年,四大银行购买了约3000亿美元的国债。而在同一财年,财政部发行了19,920亿美元的国债。尽管这个群体无疑是国债的重要买家,但他们并非最后的边际买家。

相对价值(Relative Value,RV)对冲基金

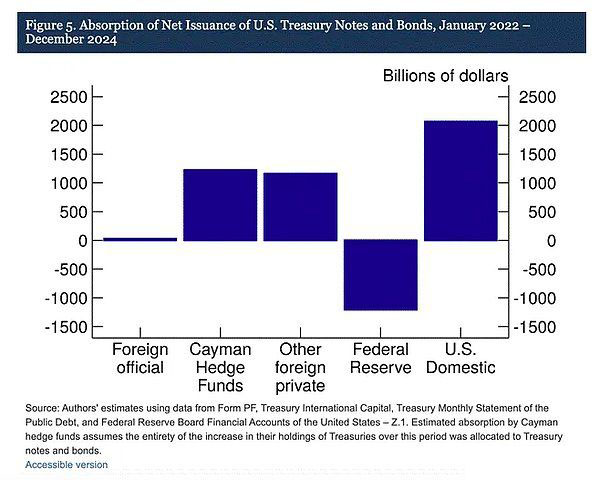

根据美联储最近一篇论文的承认,RV基金是美国国债的边际买家。

“我们的研究结果表明,开曼群岛的对冲基金正日益成为美国国债票据和债券的边际外国买家。如图5所示,在2022年1月至2024年12月期间,即美联储通过到期国债滚降来缩减其资产负债表规模的时候,开曼群岛对冲基金净购买了1.2万亿美元的国债。假设这些购买完全由国债票据和债券构成,它们吸收了票据和债券净发行量的37%,几乎与所有其他外国投资者的总和相当。”

交易策略:

买入现货国债

对比

卖出相应的国债期货合约

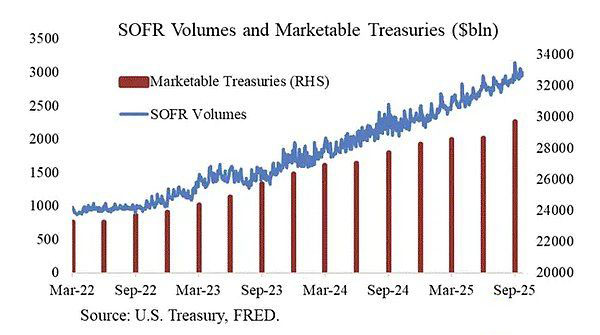

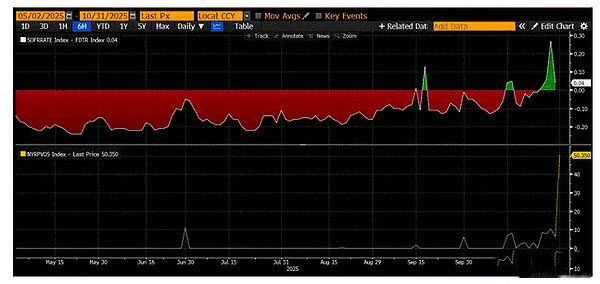

感谢 Joseph Wang 提供的这张图表。SOFR(Secured Overnight Funding Rate,有担保隔夜融资利率)成交量是衡量RV基金参与国债市场规模的代理指标。如你所见,债务负担的增长与SOFR成交量的增长相对应。这表明RV基金是国债的边际买家。

RV对冲基金进行此交易是为了赚取两种工具之间的差价。因为利差非常小(以基点衡量;1基点 = 0.01%),所以真正赚钱的唯一方法是为国债购买融资。这就引出了本文最重要的部分,以理解美联储接下来会做什么:RV基金如何为其国债购买融资?

RV基金通过回购协议为其国债购买融资。在一个无缝交易中,RV基金抵押其购买的国债,以隔夜利率借入现金,然后使用借来的现金结算国债购买。如果现金充裕,回购利率将在或略低于联邦基金利率上限交易。为什么?

让我们回顾一下美联储如何操纵短期利率。美联储有两个政策利率:联邦基金利率上限和下限;目前分别为4.00%和3.75%。为了迫使有效的短期利率(SOFR或有担保隔夜融资利率)落在该区间内,美联储使用了一些生硬的工具。我按利率从低到高的顺序简要介绍:

逆回购便利(Reverse Repo Facility ,RRP)

合格对象:货币市场基金和商业银行

目的:存放在这里的隔夜现金可获得由美联储支付的利息。

利率:联邦基金利率下限

准备金余额利息(Interest on Reserve Balances ,IORB)

合格对象:商业银行

目的:银行获得其存放在美联储的超额准备金的利息。

利率:介于联邦基金利率下限和上限之间

常备回购便利(Standing Repo Facility,SRF)

合格对象:商业银行和其他金融机构

目的:当现金紧张时,允许金融机构抵押合格证券(主要是国债)并从美联储获得现金。实际上,美联储印钞并交换抵押的证券。

利率:联邦基金利率上限

把它们放在一起,我们得到这个关系:

联邦基金利率下限 = RRP < IORB < SRF = 联邦基金利率上限

这是一张现实世界数值的图表,有助于可视化这些关键美元货币市场利率之间的关系。顶部,橙色(SRF)和绿色(联邦基金利率上限)相等。紧接其下是红线(IORB)。洋红线(SOFR)通常在上下限之间波动。黄色(联邦基金利率下限)和白色(RRP)相等。

SOFR是基于多种类型回购交易利率的综合指数。与基于银行报价的伦敦银行同业拆借利率不同,SOFR基于实际市场交易。这是美联储的目标利率。如果SOFR交易高于联邦基金利率上限,则意味着现金紧张,这是个问题。因为一旦现金紧张,SOFR会飙升,肮脏的法币金融体系就会停滞。这是因为流动性的边际买家和供应者都使用了杠杆。如果他们无法以联邦基金利率可靠地展期其负债,他们将首先遭受巨大损失,随后停止向系统提供流动性。令人担忧的是,由于无法获得廉价杠杆,将无人参与国债市场。(注:上周五10月31日SOFR飙升至4.22%,而上周美联储已再次降息,SOFR理应维持在4.00%左右)

是什么导致SOFR交易高于联邦基金利率上限?要回答这个问题,我们必须首先询问谁是回购市场中现金的边际提供者?货币市场基金和商业银行向回购市场提供现金。让我们假设他们是利润最大化实体,来审视他们这样做的原因。

货币市场基金的目标是尽可能承担最小的信用风险,并赚取短期利率。这意味着货币市场基金主要通过将资金存放在RRP、在回购市场出借现金以及购买国库券来赚取回报。在这三种情况下,他们承担的是美联储或美国财政部的信用风险,这基本上是无风险的,因为政府总是可以印钞来偿还债务。在RRP余额耗尽之前,存放在那里的数十亿或数万亿美元将为回购市场提供现金。这是因为RRP利率 < SOFR利率,所以利润最大化的货币市场基金会将现金从RRP中取出,并将其借给回购市场。但现在RRP余额为零,因为国债利率非常有吸引力;货币市场基金通过借钱给美国政府来实现利润最大化。

随着货币市场基金退出游戏,商业银行必须填补缺口。它们将乐意将准备金借给回购市场,因为IORB < SOFR。限制银行愿意以“合理”水平(即 SOFR <= 联邦基金利率上限)提供现金意愿的因素,取决于其准备金的充裕程度。各种监管要求迫使银行保持一定量的准备金,一旦资产负债表容量减少,它们必须收取越来越高的利率才能向回购市场提供现金。自2022年初美联储开始量化紧缩以来,银行损失了数万亿美元的准备金。

从2022年起,现金的两个边际提供者——货币市场基金和银行——拥有的可用于供应回购市场的现金都减少了。在某个时点,两者都不愿意或无法以等于或低于联邦基金利率上限的利率向回购市场提供现金。与此同时,能够以合理利率供应回购市场的现金供给减少,而对上述现金的需求却在上升。需求上升是因为前总统拜登和现在的特朗普继续花费巨额资金,这需要发行更多的国债。这些债务的边际买家——RV基金——必须在回购市场为这些购买融资。如果他们无法可靠地以等于或略低于联邦基金利率上限的利率每日获得资金,他们将不会购买国债,而美国政府将无法以可承受的利率为自己融资。

由于2019年发生了类似情况,美联储创建了SRF。只要提供可接受的抵押品形式,美联储就可以使用其印钞机以SRF利率提供无限量的现金。因此,RV基金可以确信,无论现金多么紧张,他们总能在最坏情况下以联邦基金利率上限获得资金。

如果SRF余额高于零,那么我们就知道美联储正在用印出来的钱为政客们的支票兑现。

国债发行量 = 美元供应量的增加

上图是(SOFR - 联邦基金利率上限)。当该差值接近零或为正时,现金紧张。在这些时期,SRF(图下半部分,单位为十亿美元)会出现显著使用。使用SRF使借款人能够避免支付更高的、未被操纵的SOFR利率。

隐形量化宽松(QE)

美联储可以通过两种方式确保系统中有充足的现金,以促进RV基金购买国债所需的回购。第一种是通过从银行购买证券来创造银行准备金。这是教科书式的量化宽松定义。第二种是通过SRF向回购市场自由放贷。

正如我多次说过,量化宽松是一个肮的词汇。即使是最不懂金融的平民现在也明白 QE = 印钞 = 通货膨胀。当通胀加剧时,普通公民会投票给反对党。鉴于特朗普和贝森特希望经济过热运行,他们不想因信贷推动的经济扩张所导致的高通胀而受到指责。因此,美联储将尽其所能,一本正经地宣称其政策组合不是量化宽松,也不会助长通胀之火。最终,这意味着SRF将成为印刷货币进入全球金融体系的渠道,而不是使用量化宽松来创造更多的银行准备金。

这将争取一些时间,但国债发行的指数级扩张最终将迫使SRF被反复使用。请记住,贝森特不仅需要每年发行2万亿美元来为政府提供资金,还必须发行数万亿美元来展期到期债务。隐形量化宽松将很快开始。我不知道它何时开始。但如果当前的货币市场状况持续下去,国债规模呈指数级增长,那么作为最后贷款人的SRF余额也必须增长。随着SRF余额的增长,世界上的法定美元数量也会扩大。这种现象将重新点燃比特币牛市。

在从现在到隐形量化宽松开始之间,人们需要保存实力。预计市场会出现震荡,尤其是在美国政府停摆结束之前。美国财政部通过其债务拍卖正在借钱(美元流动性负面),但并未支出(美元流动性正面)。

财政部一般账户(Treasury General Account,TGA)比8500亿美元的目标高出约1500亿美元,这笔额外的流动性要到政府重新开门后才会释放到市场中。这种流动性抽走是当前加密市场疲软的原因之一。

鉴于2021年比特币历史高点的四年周期纪念日即将来临,许多人会将这段市场疲软和沉闷期误认为是顶部并抛售他们的持仓——前提是他们没有在几周前山寨币崩盘中被消灭。

这是一个错误,美元货币市场的运作机制不会说谎。市场的这个角落笼罩在晦涩难懂的行话中,但一旦你将术语翻译成“印钱”或“销毁钱”,就很容易知道该如何跳舞了。

点击加载更多

点击加载更多